¿Qué es la gestión de riesgos financieros?

El riesgo es inherente a cualquier operación comercial y una buena gestión de riesgos es esencial si va a identificar y detener la pérdida de ingresos de su negocio. De los diversos tipos de riesgos que su empresa podría enfrentar, el riesgo financiero tiene el impacto más inmediato en sus flujos de efectivo y en el resultado final. Puede anticipar estos riesgos y evitarlos con un plan sólido de administración de riesgos financieros.

¿Qué es el riesgo financiero?

Todo lo relacionado con el dinero que entra y sale del negocio es un riesgo financiero. Dado que la lista de riesgos potenciales es tan larga, la mayoría de los analistas los clasifican en una de las siguientes cuatro categorías:

Riesgo de mercado

Como su nombre lo indica, un riesgo de mercado es cualquier riesgo que surja del mercado en el que opera su empresa. Por ejemplo, si usted es una tienda de ropa tradicional, la creciente tendencia de los clientes a comprar en línea sería un riesgo de mercado. Las empresas que se adaptan para servir a la multitud en línea tienen más posibilidades de sobrevivir que las empresas que se apegan al modelo de negocio fuera de línea.

De manera más general y en cualquier sector en el que se encuentre, todas las empresas corren el riesgo de ser superadas por los competidores. Si no se mantiene al día con las tendencias de los consumidores y las demandas de precios, entonces es probable que pierda participación de mercado.

Riesgo crediticio

El riesgo crediticio es la posibilidad de que pierda dinero porque alguien no cumple con los términos de un contrato. Por ejemplo, si entrega bienes a los clientes en condiciones de pago de 30 días y el cliente no paga la factura a tiempo (o en absoluto), entonces ha sufrido un riesgo crediticio. Las empresas deben retener reservas de efectivo suficientes para cubrir sus cuentas por pagar o van a experimentar graves problemas de flujo de efectivo.

Riesgo de liquidez

También conocida como riesgo de financiamiento, esta categoría cubre todos los riesgos que encuentra cuando intenta vender activos o recaudar fondos. Si algo se interpone en su forma de recaudar efectivo rápidamente, entonces se clasifica como un riesgo de liquidez. Un negocio de temporada, por ejemplo, puede experimentar una importante escasez de flujo de efectivo en la temporada baja. ¿Tiene suficiente dinero en efectivo para cubrir el riesgo potencial de liquidez? ¿Qué tan rápido puede deshacerse del inventario o los activos antiguos para obtener el efectivo que necesita para mantener las luces encendidas?

El riesgo de liquidez también incluye el riesgo cambiario y el riesgo de tasa de interés . ¿Qué pasaría con sus flujos de efectivo si la tasa de cambio o las tasas de interés cambiaran repentinamente?

Riesgo operacional

El riesgo operacional es un término general que cubre todos los otros riesgos que una empresa puede encontrar en sus operaciones diarias. La rotación de personal, el robo, el fraude, las demandas judiciales, las proyecciones financieras poco realistas, los presupuestos deficientes y los planes de mercadotecnia inexactos pueden representar un riesgo para sus resultados finales si no se anticipan y se manejan correctamente.

¿Qué es la gestión de riesgos financieros?

La gestión de riesgos financieros es el proceso de comprensión y gestión de los riesgos financieros que su empresa podría enfrentar ahora o en el futuro. No se trata de eliminar riesgos, ya que pocas empresas pueden envolverse en algodón. Más bien, se trata de dibujar una línea en la arena. La idea es comprender qué riesgos está dispuesto a asumir, qué riesgos prefiere evitar y cómo desarrollar una estrategia basada en su apetito por el riesgo.

La clave de cualquier estrategia de gestión de riesgo financiero es el plan de acción. Estas son las prácticas, procedimientos y políticas que utilizará su empresa para garantizar que no asuma más riesgos de los que está preparado. En otras palabras, el plan dejará en claro al personal lo que puede y no puede hacer, qué decisiones deben escalarse y quién tiene la responsabilidad general de cualquier riesgo que pueda surgir.

¿Cómo implementar el control de riesgo financiero?

Las organizaciones gestionan su riesgo financiero de diferentes maneras. Este proceso depende de lo que haga el negocio, en qué mercado opera y el nivel de riesgo que está dispuesto a aceptar. En este sentido, corresponde al propietario de la empresa y a los directores de la empresa identificar y evaluar el riesgo y decidir cómo la compañía los administrará.

Algunas de las etapas en el proceso de gestión de riesgo financiero son:

Identificar las exposiciones de riesgo.

La gestión de riesgos comienza identificando los riesgos financieros, y sus fuentes o causas. Un buen lugar para comenzar es con el balance de la compañía. Esto proporciona una instantánea de la deuda, la liquidez, la exposición al tipo de cambio, el riesgo de tasa de interés y la vulnerabilidad del precio de los productos básicos que enfrenta la empresa. También debe examinar el estado de resultados y el estado de flujo de efectivo para ver cómo los ingresos y los flujos de efectivo fluctúan con el tiempo y el impacto que esto tiene en el perfil de riesgo de la organización.

Las preguntas para hacer aquí incluyen:

- ¿Cuáles son las principales fuentes de ingresos del negocio?

- ¿A qué clientes concede crédito la empresa?

- ¿Cuáles son los términos de crédito para esos clientes?

- ¿Qué tipo de deuda tiene la empresa? ¿Corto plazo o largo plazo?

- ¿Qué pasaría si las tasas de interés aumentaran?

Cuantificando la exposicion

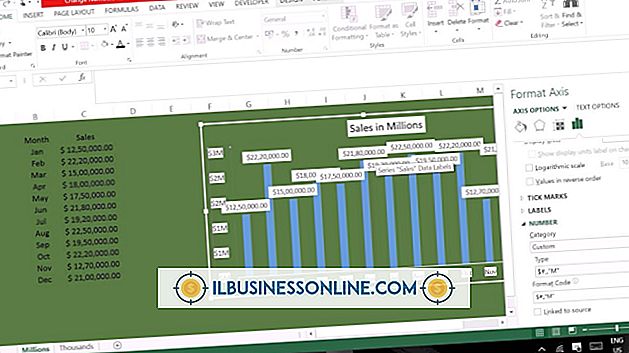

El segundo paso es cuantificar o asignar un valor numérico a los riesgos que ha identificado. Por supuesto, el riesgo es incierto, y poner un número en la exposición al riesgo nunca será exacto. Los analistas tienden a usar modelos estadísticos como el método de desviación estándar y de regresión para medir la exposición de una empresa a diversos factores de riesgo. Estas herramientas miden la cantidad en la que sus puntos de datos difieren del promedio o la media.

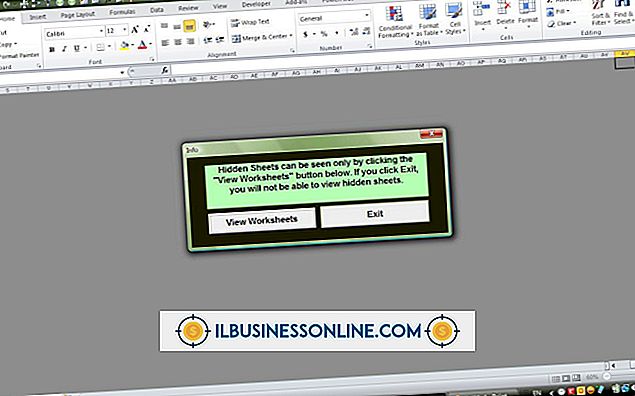

Para las pequeñas empresas, los programas informáticos como Excel pueden ayudarlo a realizar un análisis sencillo de manera eficiente y precisa. La regla general es que cuanto mayor es la desviación estándar, mayor es el riesgo asociado con el punto de datos o el flujo de efectivo que está cuantificando.

Tomando una decisión de "cobertura"

Una vez que haya analizado las fuentes de riesgo, debe decidir cómo actuará sobre esta información. ¿Se puede vivir con la exposición al riesgo? ¿Necesita mitigarla o protegerse contra ella de alguna manera? Esta decisión se basa en múltiples factores, como los objetivos de la empresa, su entorno empresarial, su apetito por el riesgo y si el costo de la mitigación justifica la reducción del riesgo.

En general, podría considerar los siguientes pasos de acción:

- Reducción de la volatilidad del flujo de caja.

- Fijación de tasas de interés en préstamos para que tenga más certeza en sus costos de financiamiento.

- Gestionar los costes operativos.

- Gestionando sus condiciones de pago.

- Poner en práctica procedimientos rigurosos de facturación y control de crédito.

- Despidiéndose de los clientes que abusan regularmente de sus términos de crédito.

- Comprender la exposición al precio de los productos básicos, es decir, su susceptibilidad a las variaciones en el precio de las materias primas. Si trabaja en la industria del transporte, por ejemplo, un aumento en los precios del petróleo puede aumentar los costos y reducir las ganancias.

- Asegurarse de que las personas adecuadas reciban los trabajos adecuados con el grado adecuado de supervisión, para reducir el riesgo de fraude.

- Realización de la diligencia debida en proyectos, por ejemplo, considerando las incertidumbres asociadas con una sociedad o empresa conjunta.

¿Quién maneja el riesgo financiero?

En una pequeña empresa, el propietario de la empresa y los altos directivos son responsables de la gestión de riesgos. Solo cuando la empresa crezca para incluir múltiples departamentos y actividades, es posible que desee incorporar un Gerente de Riesgo Financiero dedicado para administrar los riesgos, y hacer recomendaciones para la acción, en nombre de la compañía.

La Asociación Global de Profesionales de Riesgos es reconocida mundialmente como la principal acreditación para profesionales de Gestión de Riesgos Financieros. Para recibir la certificación FRM, los candidatos deben tener dos años de experiencia laboral y pasar un riguroso examen de riesgo en los temas de riesgo de mercado, riesgo de crédito, riesgo operacional y gestión de inversiones. Los detalles están disponibles en el sitio web de GARP.