Cómo documentar la estrategia de salida e inversión a través de acciones

Los inversores ponen dinero en su negocio para obtener un beneficio en la salida. Un estudio realizado por la Universidad de Washington mostró que el rendimiento promedio de la inversión de los inversionistas ángeles de 1990 a 2007 fue 2.6 veces mayor que la inversión, con un período de tenencia promedio de 3.5 años. Esto significa que si está buscando inversiones en su negocio, debe definir su plan de salida y documentar la propiedad con una tabla de capitalización.

Tipos de salidas de inversiones de riesgo

Cuando sus inversionistas toman capital en su compañía, las dos salidas más comunes involucran vender la compañía a otra firma o cobrar a través de una OPI. Cuando los inversionistas le prestan el dinero a través de una nota convertible, a menos que decidan convertir la deuda en acciones, usted les pagará intereses hasta que la nota vence y usted devuelva el capital. Con las acciones preferentes convertibles, usted paga dividendos hasta que los inversionistas se conviertan en acciones o los tenedores de acciones vendan nuevamente las acciones preferentes a su compañía. Una estrategia bastante nueva implica crear un plan de propiedad de acciones para empleados, o ESOP, y hacer que el ESOP compre acciones de los inversores. Esto significa que la propiedad de acciones de los inversores disminuirá gradualmente a través de las compras por parte del ESOP.

Documentar su plan de salida

Si bien las visiones de que su compañía está haciendo una IPO son emocionantes, la probabilidad de una IPO exitosa para la mayoría de las empresas nuevas y pequeñas es baja, por lo que no lo convierta en su plan de salida principal. Desarrollar valor en la empresa y venderlo, ya sea a una compañía más grande o a un operador independiente que quiera poseerlo y operarlo, es mucho más probable. Si desea mantener y administrar la empresa usted mismo, el plan de salida implica pagar el dinero prestado por sus inversionistas o recomprar las acciones de sus inversionistas. Documente la salida de un inversionista de un préstamo directo estipulando el interés a pagar y la fecha de vencimiento cuando se devolverá el capital. Para los inversionistas de capital, establezca cómo se evaluará el valor de la acción e indique si está construyendo la empresa para venderla o hacerla pública en una OPI o si está considerando que los empleados compren la compañía a través de un ESOP.

¿Qué es una tabla de capitalización?

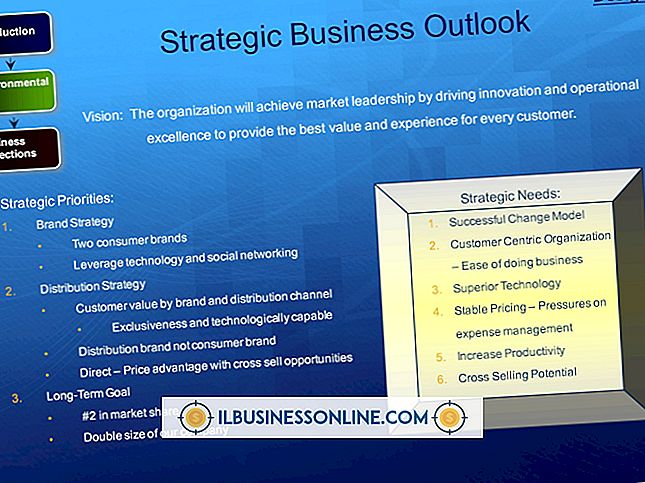

Una tabla de capitalización muestra la cantidad de acciones que posee cada accionista en la empresa y la cantidad que se pagó en ese momento. Enumera los distintos tipos de acciones: con derecho a voto, sin voto, de preferencia directa, de deuda convertible y de acciones preferentes convertibles. La razón por la que enumera los valores convertibles es que se pueden convertir en acciones con derecho a voto o sin derecho a voto para que representen una posible propiedad de capital. Una tabla de tapa simple es mejor si solo planea una ronda de inversión, por ejemplo: de sus co-fundadores, socios, amigos, familiares o un solo inversionista ángel. Si anticipa la necesidad de nuevas rondas de financiamiento, su tabla de capitalización incluirá las valoraciones de la compañía en el momento de la inversión y todas las disposiciones contra la dilución para los primeros inversores en rondas adicionales. Muchas plantillas de tablas de límites están disponibles en línea, así que elija la que sea más adecuada para su situación. Su contador puede ayudarlo con esto y explicarle cómo completarlo.

La importancia de una tabla de tapa

Una tabla de límites define claramente quién obtiene qué cuando es el momento de pagar a los inversores, vender la empresa o publicarla. Cree su tabla de límites antes de buscar inversiones, para que sus inversionistas sepan la cantidad de capital que ya se ha distribuido ya quién. Esto les dice cuánta equidad en su compañía está disponible para su inversión. Una tabla de límites es una parte cada vez más amplia de la información de su empresa y debe actualizarse cada vez que se produzca un cambio. Por lo tanto, si tiene que diluir las acciones de los accionistas originales mediante la emisión de más acciones a los inversionistas, muestre esa emisión de acciones en su tabla de capitalización y los nuevos porcentajes de propiedad después de la inversión. De esa manera, todos los accionistas y tenedores de valores convertibles conocen su porcentaje de propiedad cuando es hora de salir.