Pautas federales para la retención de empleados W-4s

Un empleado presenta un formulario W-4 a un empleador para establecer la retención del impuesto a la renta de las ganancias. El empleador guarda este formulario en el archivo personal del empleado. El Servicio de Impuestos Internos aconseja a los empleados actualizar la retención de ingresos si las circunstancias personales cambian. Siga las pautas federales para la retención de los W-4 de los empleados en su pequeña empresa para asegurarse de que su registro sea adecuado, legal y completo.

Documentos de retención de impuestos federales

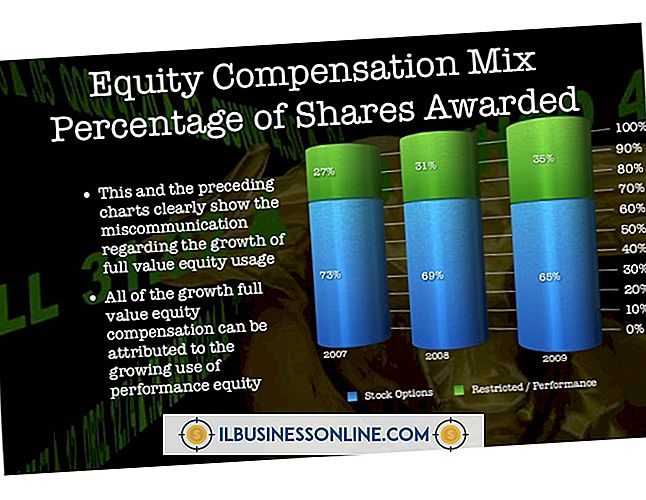

El gobierno federal incluye una variedad de documentos en el grupo de documentos de retención que un empleador debe retener. Según una publicación de Automatic Data Processing Inc., los empleadores deben conservar todos los registros relacionados con los pagos de los empleados, los informes de impuestos y los depósitos. Este mandato cubre los impuestos federales, de la Seguridad Social, de Medicare y de la Ley Federal de Impuestos de Desempleo. Bajo estas pautas, los empleadores deben conservar los formularios W-4 de acuerdo con los requisitos federales.

Periodo de retención

El período de retención para los formularios W-4 es un mínimo de cuatro años después de la fecha en que los impuestos vencieron o se pagaron, cualquiera que sea la fecha posterior. Este requisito se aplica no solo a los formularios W-4 sino a todos los registros de impuestos de empleo en posesión de un empleador. Los cuatro años es una pauta mínima.

Formato de retención

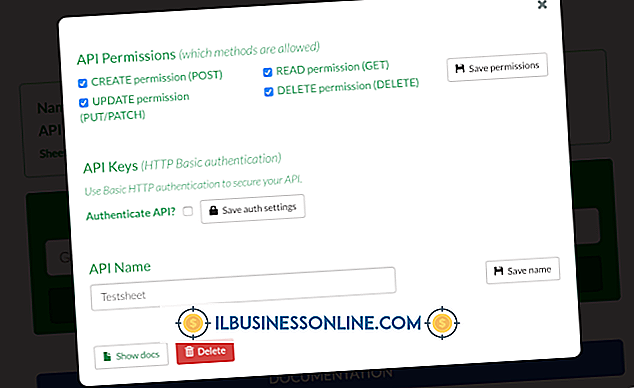

Un empleador puede conservar los formularios W-4 en papel o en formato electrónico, según el formato que prefiera el empleador. El Servicio de Impuestos Internos permite a los empleadores almacenar los registros de impuestos de forma electrónica en un CD-ROM o en un disco duro de computadora para ahorrar espacio. El registro electrónico debe identificar el documento fuente y el W-4 debe ser imprimible y legible.

Pautas estatales

Las pautas estatales varían, pero muchas complementan y reflejan los requisitos federales. Los empleadores deben seguir las pautas estatales para el estado aplicable del negocio. Los períodos de retención mínimos varían desde ninguno para estados como Nevada y Tennessee hasta seis años para Michigan y ocho años para Minnesota. Si el estado de un empleador tiene requisitos de retención más largos que el requisito federal, el empleador debe cumplir con el requisito del estado.

Disposición del W-4

Una vez que finaliza el período de retención, la Ley de transacciones de crédito justas y precisas requiere que el empleador disponga los documentos fiscales de manera efectiva. La Comisión Federal de Comercio sugiere que los empleadores quemen, pulvericen o destruyan los documentos fiscales en formato de papel. Los empleadores que almacenan documentos fiscales en medios electrónicos deben destruir o borrar la información por completo para que nadie pueda leerla o reconstruirla.