Cómo presentar sus impuestos si usted es un peluquero

Como peluquero, puede trabajar como empleado de un salón de belleza o un profesional independiente que dirige su propio negocio. Si usted es propietario de una pequeña empresa o freelance, informe los ingresos y gastos de su negocio en el Anexo C. A continuación, informe el total de su 1040, junto con cualquier otro ingreso. La mayoría de los gastos relacionados con su negocio son deducibles de impuestos, por lo tanto, mantenga registros detallados.

Informe de ingresos

Todo lo que gana de su trabajo se incluye en la sección de informes de ingresos del Anexo C. Esto puede incluir más que solo las tarifas y los consejos que recibe de sus clientes. Si vendes productos de belleza, por ejemplo, ese ingreso también cuenta.

Si alquila un espacio en un salón, los propietarios pueden enviarle un 1099-MISC que muestra sus ganancias para el año. No todos los salones hacen esto, por lo que es importante mantener sus propios registros. Esto es particularmente cierto para los pagos en efectivo, ya que no tiene cheques ni recibos de tarjetas de crédito para recordarle. Si alguna vez se audita, los buenos registros ayudan a convencer al IRS de que no está ocultando nada.

Reclamar gastos

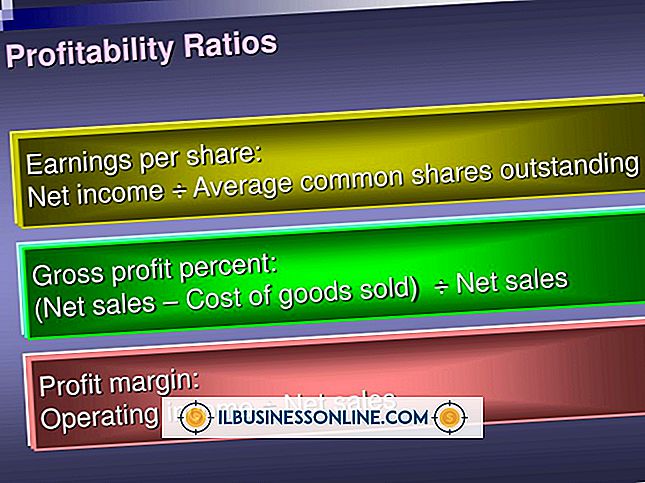

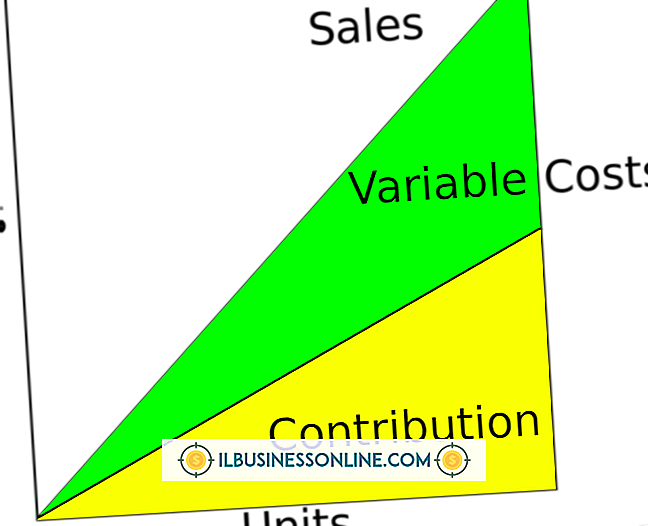

Si vende productos para el cabello, escriba el costo de comprar suministros por separado de otros gastos. Puede encontrar los detalles exactos en el sitio web del IRS. Deducir el costo de los bienes vendidos de sus ingresos totales le proporciona la ganancia bruta. Luego restas tus otros gastos para obtener tu beneficio neto:

- Tarifas de alquiler de stand

- Herramientas, equipos y toallas para tu trabajo.

- Cartas de negocios

- Publicidad

- El coste de su licencia de esteticista.

- Educación y formación continua.

- Impuestos empresariales

- Revistas profesionales

- Carro y gastos de viaje.

Una buena guía de impuestos o el sitio web del IRS pueden explicar exactamente lo que califica como una cancelación válida. Conducir desde su casa hasta el salón no cuenta, por ejemplo, porque sería un costo regular de viaje diario. Pero conducir desde una oficina en casa a un salón podría. Si se corta el cabello en su hogar o tiene una oficina en el hogar, puede deducir una parte de los gastos de su hogar.

Impuesto de autoempleo

El impuesto sobre el trabajo por cuenta propia, a partir de principios de 2018, es del 15.3 por ciento de su ingreso neto. Esto cubre lo que un empleador sacaría de su pago de Seguro Social y Medicare y lo que el empleador contribuiría además. Usted calcula y reporta el impuesto en el Anexo SE. Puede deducir la mitad del impuesto como una deducción en su 1040.

Impuesto estimado

Otra cosa que los empleadores normalmente cuidan es la retención de impuestos durante el año. Si trabaja por cuenta propia, los impuestos estimados sirven para el mismo propósito. Usted les paga si cree que deberá pagar $ 1, 000 o más impuestos, incluyendo el trabajo por cuenta propia y los impuestos sobre la renta, sobre sus ganancias para este año. Usted hace cuatro pagos al año, utilizando las hojas de trabajo del IRS para calcular los montos. Si no paga y debe demasiado el año próximo, el IRS puede imponerle una multa fiscal.

Propina

Si su estado tiene un impuesto sobre la renta, las mismas reglas se aplican ampliamente. Sin embargo, no tiene que pagar impuestos de trabajo por cuenta propia a nivel estatal. La tasa de impuestos, las deducciones estándar y la exención serán todas diferentes.

¿Contratista o empleado?

Algunas empresas clasifican ilegalmente a los empleados como contratistas porque es más barato y más simple para ellos. La regla del IRS es que si usted controla cuándo trabaja y cómo maneja su negocio, es un trabajador autónomo. Si una peluquería tiene el poder de dictar esas cosas, usted podría calificar como empleado. El IRS tiene pautas en línea para resolver esto.