Cómo llenar una hoja de cálculo de impuestos del Anexo D

Si su pequeña empresa es de un solo propietario, sociedad, compañía de responsabilidad limitada o S-corporation, usted y cualquier copropietario pagan los impuestos de la empresa a través de los ingresos que reportan al Servicio de Impuestos Internos en su 1040. Si su empresa vendió activos de capital, sea rentable o no, tendrá que informarlo al IRS utilizando el Anexo D. La hoja de cálculo de impuestos del Anexo D ayuda a los inversionistas a calcular ciertos tipos de ingresos de inversión para el formulario del Anexo D, incluidos los bienes inmuebles depreciados.

Activos de la Lista D

El formulario del Anexo D le informa al IRS cuando se vendió un activo de capital, que es vital para calcular el impuesto adeudado sobre inversiones rentables. La definición de los activos de capital del IRS es lo suficientemente amplia como para incluir muchos elementos de propiedad personal además de las inversiones. Los activos de capital que deben incluirse en el Anexo D incluyen casas, automóviles, muebles, acciones y bonos. Sin embargo, las propiedades que pueden depreciarse, como la maquinaria comercial o el equipo de oficina, no están incluidas en el Anexo D, incluso si se han depreciado por completo, el IRS escribe en sus instrucciones del Anexo D.

Formulario 8949

Si su empresa vendió acciones, bonos u otros activos de inversión, recibirá un formulario 1099-B con toda la información sobre la venta de cada una y cualquier firma de corretaje a través de la cual realizó la transacción. Antes de completar el Anexo D, debe enumerar todos los activos de capital que vendió el año pasado en el Formulario 8949, incluyendo la fecha y el precio de la compra y venta de cada activo, así como la ganancia o pérdida total de la transacción.

Duración de la propiedad

Si su negocio se beneficia de la venta de una inversión de menos de un año, está sujeto a impuestos como ingresos ordinarios por parte del IRS y se encuentra en la Parte 1 del formulario del Anexo D. Si el activo de capital ha sido retenido por 366 días, entonces obtendrá el beneficio de la tasa de impuesto a las ganancias de capital y anotará la transacción en la Parte 2 del formulario del Anexo D. Si su negocio perdió dinero en inversiones este año, puede deducir hasta $ 3, 000 en pérdidas de su ingreso total informado, según el sitio web de Fox Business.

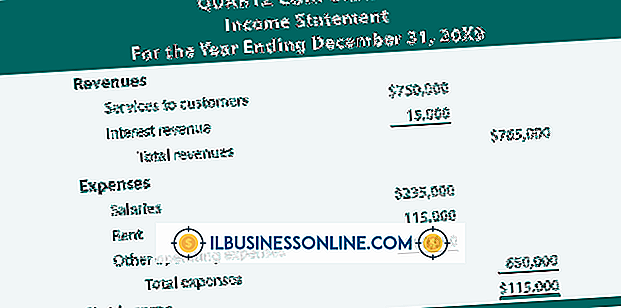

Hoja de cálculo de impuestos del Anexo D

La hoja de cálculo de impuestos del Anexo D ayuda a los inversionistas a determinar los impuestos para tipos especiales de ventas de inversión, incluidos los edificios de bienes raíces que se han depreciado y los artículos coleccionables, como arte o monedas. Para completar esta hoja de trabajo, deberá completar el Formulario 1040 a través de la línea 43 para calcular su ingreso sujeto a impuestos. Si recibió un dividendo de una acción nacional o fondo mutuo que mantuvo durante más de 60 días consecutivos, puede contar como un dividendo calificado y ser gravado con impuestos a la tasa impositiva de ganancias de capital más baja. El libro de instrucciones del Formulario 1040 del IRS contiene una hoja de trabajo para dividendos calificados y ganancias de capital.