Métodos de Depreciación GAAP

La depreciación es cómo los costos de los activos tangibles e intangibles se asignan a lo largo del tiempo y el uso. Tanto las empresas públicas como las privadas utilizan métodos de depreciación de acuerdo con los principios de contabilidad generalmente aceptados, o GAAP, para costear sus activos. Se deben conocer detalles importantes antes de calcular la depreciación de un activo, incluido el costo total del activo, la cantidad de tiempo que el activo estará en uso y el valor de recuperación del activo: la cantidad por la cual se puede vender o transferir el activo una vez que finaliza su período de uso .

Métodos GAAP en uso

Para ilustrar las diversas formas de depreciación GAAP, asuma la existencia de un activo de planta que cuesta $ 15, 000. La gerencia estima que el activo tendrá una vida útil de cinco años, después de lo cual puede ser vendido o transferido por un valor de rescate de $ 3, 000; esto resulta en una base depreciable de $ 12, 000. Supongamos también que el activo producirá 6, 000 unidades a lo largo de los cinco años que está en servicio.

Método de la línea recta

Debido a su cálculo simple y directo, la línea recta es el método GAAP más utilizado para depreciar los activos de una empresa. Una empresa aplica este método simplemente dividiendo la base depreciable del activo por su vida útil estimada. Utilizando el ejemplo de la sección uno, la depreciación anual se calculará como la base depreciable de $ 12, 000 dividida por cinco años, o $ 2, 400 cada año que el activo esté en servicio.

Unidades de Método de Producción

El método de unidades de producción, o UOP, se basa en la producción del activo, como la cantidad de horas que se usa un activo, la cantidad de unidades que produce u otra medida relevante de producción. Los contadores emplean este método dividiendo primero la base depreciable del activo por su producción total y luego multiplicando esta tasa de depreciación por el número de unidades producidas durante este período. Si la compañía produce 1, 100 unidades en el primer año de uso del activo, la depreciación anual se calcula de la siguiente manera:

$ 12, 000 dividido por 6, 000 unidades totales de producción de activos, o $ 2 de depreciación por unidad de producción. La depreciación de $ 2 por unidad de producción multiplicada por 1, 100 unidades de producción en el primer año = gasto de depreciación de $ 2, 200 para el primer año.

Suma del método de los dígitos de los años

A diferencia del método de línea recta que asigna igualmente la depreciación cada año a lo largo de la vida útil del activo, la suma de los dígitos de los años es un método de depreciación acelerada que hace que el activo comience a depreciarse más en los años iniciales. Los activos se deprecian cada año al dividir los años restantes de la vida de un activo por la suma de cada dígito en la vida de un activo para determinar la tasa de depreciación y multiplicar esta tasa por la base depreciable del activo. Usando nuestro activo en la sección uno, el primer año de depreciación se calculará de la siguiente manera:

5 años divididos por la suma de 1 + 2 + 3 + 4 + 5, o 5/15 = .333 tasa de depreciación

Tasa de depreciación de .333 x $ 12, 000 base depreciable = $ 4, 000 depreciación gastada en el primer año.

La depreciación de los años restantes es la siguiente:

Año 2 4/15 * $ 12, 000 = $ 3, 200 Año 3 3/15 * $ 12, 000 = $ 2, 400 Año 4 2/15 * $ 12, 000 = $ 1, 600 Año 5 1/15 * $ 12, 000 = $ 800

Mientras que el numerador disminuye cada año, el denominador de 15 siempre seguirá siendo el mismo.

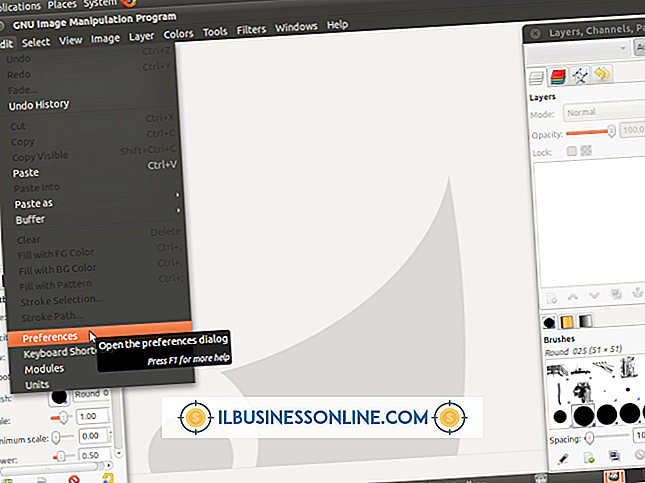

Método de saldo decreciente

Al igual que la suma del método de los dígitos de los años, el método del saldo decreciente también es un método agresivo de depreciación. A diferencia de los otros, el saldo decreciente no se basa en la base depreciable de un activo, sino en el valor en libros del activo, el costo del activo menos la depreciación acumulada. El cálculo es simple: utilice la depreciación de línea recta como un porcentaje, multiplíquelo por dos y aplique esta tasa acelerada al valor contable restante de cada año. En nuestro ejemplo de la sección uno, el porcentaje de depreciación en línea recta será 20 por ciento multiplicado por 2, o 40 por ciento.

La depreciación se calculará de la siguiente manera:

Año 1: El valor en libros de $ 15, 000 multiplicado por la tasa de depreciación del 40 por ciento para un gasto de depreciación de $ 6, 000. Esto deja al activo con un valor en libros actual de $ 9, 000 al final del primer año.

Año 2: El valor en libros de $ 9, 000 multiplicado por el 40 por ciento, para un gasto de $ 3, 600, dejando al activo con un valor contable actual de $ 5, 400.

La depreciación se seguirá calculando de esta manera para los años siguientes.

Aunque el activo se deprecia utilizando su base de libros, la depreciación total permitida para el activo no puede ser inferior a la base depreciable del activo.