El efecto de la bancarrota en el gravamen fiscal

Su pequeña empresa puede aumentar las ganancias invirtiendo el exceso de efectivo en certificados de gravámenes fiscales. También puede crear una pequeña empresa cuya función principal es comprar certificados de gravamen de impuestos. Cuando el propietario de una propiedad debe impuestos, un gravamen sobre la propiedad protege a la agencia tributaria. Estas agencias venden certificados de gravamen de impuestos para que puedan cobrar los impuestos vencidos. Estos certificados te hacen acreedor de impuestos atrasados. Si la propiedad se vende, te pagan primero. Sin embargo, si el propietario se declara en bancarrota, los gravámenes fiscales pueden recibir un tratamiento diferente.

Impuestos Gravamen Certificados Sin Bancarrota

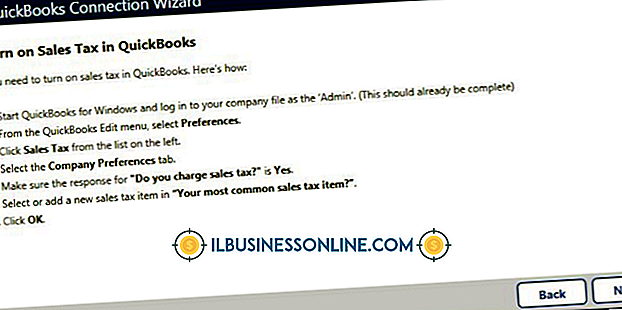

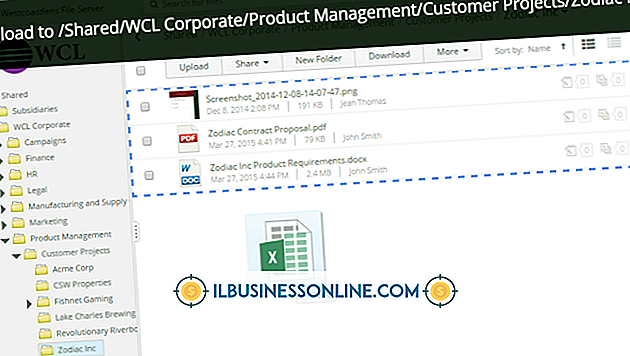

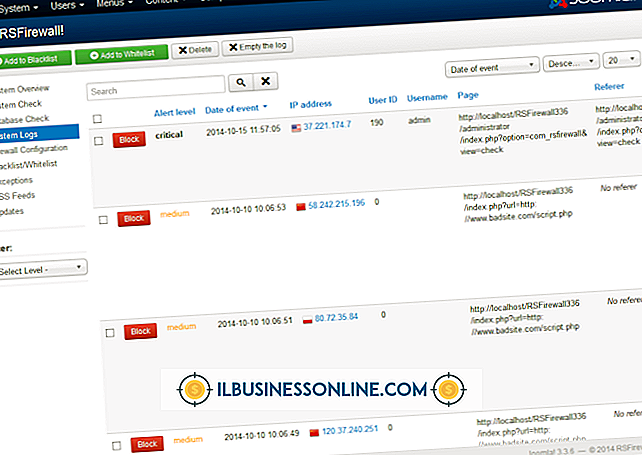

Una pequeña empresa puede comprar certificados de gravamen de impuestos de los gobiernos estatales o del condado. Estos organismos tributarios le venden el certificado para que puedan cobrar el dinero de los impuestos que necesitan. Si compra ese certificado, paga los impuestos impagos del propietario de la propiedad, y ese propietario le debe esa cantidad más los intereses. A su vez, usted recibe intereses cuando el propietario de la propiedad paga el gravamen por impuestos. Usted conserva el estado de prioridad para recibir el pago. Su certificado de embargo fiscal debe pagarse antes de que otros acreedores reciban su dinero.

Impuestos Gravamen Certificados con Bancarrota

Si el dueño de la propiedad se declara en bancarrota, los dueños de pequeñas empresas de certificados de retención de impuestos a la propiedad y el titular de la hipoteca deben depender de la corte de bancarrota para establecer quién tiene prioridad. El tribunal también debe considerar cualquier otro gravamen, como los gravámenes por impuesto a la renta colocados por el Servicio de Impuestos Internos. Muchos estados establecen la prioridad de quién recibe el pago de acuerdo con quién presentó primero el gravamen. Su certificado de gravamen podría recibir la primera prioridad si la agencia tributaria estatal o del condado colocó un gravamen sobre la propiedad ante el IRS, pero el titular de la hipoteca reclamaría que merece la primera prioridad porque fue el primero en aceptar la propiedad como garantía.

Tipos de quiebra y certificados de gravamen fiscal

En el caso de una bancarrota del Capítulo 7, el titular de la hipoteca se apoderará de la propiedad y pagará el certificado de embargo fiscal de un pequeño empresario. Si el IRS tiene un impuesto sobre la renta sobre la propiedad, es posible que tenga que defender su estado de prioridad ante el tribunal. No tiene garantía de que prevalecerá y recibirá el pago completo del principio y los intereses. Para la bancarrota del Capítulo 13, el dueño de la propiedad realizará pagos que incluyen el dinero que se le debe. Esos pagos también pagarán los intereses adeudados a usted. Sin embargo, el tribunal de quiebras tiene el poder de reducir el valor de su embargo fiscal, por lo que no se garantiza el pago completo.

Ejecuciones hipotecarias

Si posee un certificado de gravamen fiscal, puede iniciar un procedimiento de ejecución hipotecaria en una propiedad. Usted podría obtener la propiedad por el precio de los impuestos atrasados. Por ejemplo, si el propietario de una casa le debe $ 5, 000 y tiene una casa de $ 100, 000, no pagarle significaría darle la casa. Una declaración de bancarrota del Capítulo 7 no detendría esta ejecución hipotecaria. Una bancarrota del Capítulo 13 resultaría en que usted reciba pagos. Por lo tanto, el intento de ejecutar una hipoteca sobre una propiedad que tiene impuestos atrasados le puede llevar a la quiebra y, por lo tanto, acelerar el recibo de su inversión más las ganancias.