¿Las reparaciones de automóviles cuentan como una deducción comercial?

Los costos de propiedad y operación de su vehículo comercial son gastos comerciales permitidos. Los gastos de reparación y mantenimiento están incluidos. También puede reclamar gastos relacionados, como seguros, tarifas de registro de vehículos e impuestos a la propiedad de su vehículo, pero el Servicio de Impuestos Internos impone ciertas condiciones para reclamar los gastos de vehículos.

Millaje estándar

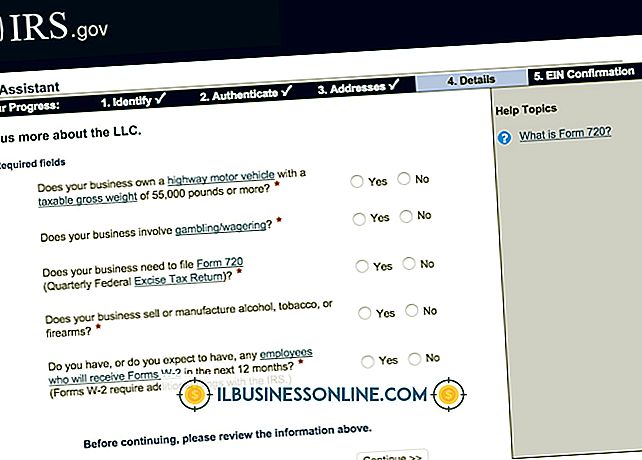

Cada año, el IRS publica una tasa de millaje estándar que se utilizará para las millas de negocios manejadas durante ese año. Para 2012, la tasa fue de 55.5 centavos por milla. La tarifa estándar se calcula para incluir no solo el costo de la gasolina, sino también otros gastos operativos, tales como seguros, depreciación y reparaciones. Por lo tanto, no puede utilizar la tarifa estándar por milla y reclamar los costos de reparación como un gasto comercial para el mismo vehículo.

Millas personales

Si usa su automóvil por razones comerciales y personales, debe separar las millas recorridas para cada una. Los gastos personales no son deducibles. Una vez que sepa el porcentaje de millaje que se aplica a su empresa, puede calcular el monto de la reparación que puede reclamar como un gasto comercial. Por ejemplo, si manejó 100, 000 millas y 80, 000 millas estaban directamente relacionadas con su negocio, usaría el 80 por ciento. En una factura de reparación de $ 1, 000, puede reclamar $ 800 como un gasto comercial.

Tiempo de Gastos

El año fiscal para el que puede reclamar un gasto comercial, como la reparación de un automóvil, depende del método contable que utilice. Si utiliza el método de contabilidad en efectivo, reclame el gasto durante el año en el que pagó la reparación. Si utiliza el método contable de acumulación, puede reclamar el gasto comercial durante el año en que se realizó la reparación si la reparación está completa y usted sabe cuánto tendrá que pagar por ella.

Costos de reparación reembolsados

No puede reclamar los costos de reparación por los que recibió el reembolso. Por ejemplo, si un cliente fue responsable por los daños que requirieron la reparación y decide reembolsarle los gastos, no puede deducir la reparación. Las mismas condiciones se aplican si recibe el pago de una compañía de seguros o un plan de garantía. Si el monto del reembolso es menor que sus costos reales de reparación, puede reclamar la diferencia como un gasto comercial. Si el reembolso excede el costo real, la diferencia es el ingreso que se debe reportar.