Desventajas de una empresa de financiación en acciones preferentes

Las tres formas habituales en que una corporación obtiene capital son mediante la emisión de acciones comunes, acciones preferentes y bonos corporativos. Cada uno de los tres procesos tiene fortalezas y debilidades, pero de los tres, la emisión de acciones preferidas tiene desventajas más obvias. Pocas corporaciones utilizan el proceso para recaudar más de un pequeño porcentaje del capital total.

Poco atractivo para los inversores

Vender acciones preferentes de los inversores no siempre es fácil. Por varias razones, los inversores a menudo no encuentran estas ofertas muy atractivas. Sus dividendos no son legalmente exigibles. En una insolvencia, los accionistas preferentes vienen después de los tenedores de bonos. A diferencia de los bonos, los preferentes no tienen fechas de vencimiento fijas o tienen fechas de vencimiento en el futuro lejano, generalmente 30 años. Debido a que las acciones preferentes no pueden retirarse a corto plazo, pero solo pueden revenderse en el mercado, sí comparten una característica con los bonos a largo plazo: alta volatilidad. Peor aún, a menudo vienen con un acuerdo de vencimiento unilateral, donde el comprador tiene que esperar muchos años para recuperar su inversión a valor nominal, el precio de emisión, mientras que la compañía tiene el derecho de recomprar las acciones a la corriente. precio de mercado. Esto suele ocurrir cuando el precio de mercado es significativamente inferior al precio de emisión.

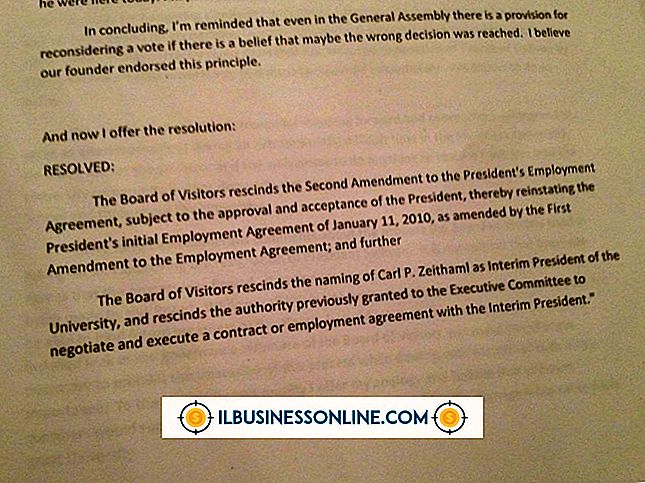

Manera costosa de financiar

Debido a que las acciones preferidas tienen desventajas conocidas para los inversionistas, las compañías casi siempre ofrecen altas tasas de interés para venderlas. En el primer semestre de 2013, los bonos corporativos con grado de inversión a largo plazo tuvieron una tasa de interés ligeramente superior al 2, 5 por ciento. Durante el mismo período, las acciones preferentes de las compañías Fortune 100 (la más grande, presumiblemente las corporaciones estadounidenses más estables) tuvieron rendimientos de más del 6 por ciento.

Apariencia de debilidad

La diferencia entre las tasas de los bonos y las preferentes tiene una implicación desafortunada, ya que la razón por la cual una compañía está aumentando el capital con las preferentes a pesar de la desventaja de costos puede ser porque esa es la única forma en que puede recaudar dinero. La única gran ventaja de los preferidos para las empresas que tienen posiciones de capital débiles es que la emisión de preferentes, a diferencia de los bonos emitidos, no aumenta el endeudamiento de la compañía en sus libros. Sin embargo, esta "ventaja", debido a que es ampliamente conocida, puede llevar a los inversores a la percepción de que la emisión de acciones preferentes es un signo de debilidad. Si esto es cierto o no, a menos que la solidez financiera de la empresa sea muy conocida, las emisiones preferentes pueden reducir el precio de sus acciones comunes.

Excepciones

Para algunas empresas, a pesar de las desventajas, las ventajas compensatorias hacen que los preferidos sean una buena manera de recaudar dinero. Esto es particularmente cierto para las grandes corporaciones de los Estados Unidos, que pueden usar las preferidas para proyectos especiales sin despertar una sospecha de debilidad financiera entre sus inversores, y luego retirarlos cuando la inversión de capital en el proyecto genera suficientes ingresos. A los servicios públicos también les gustan porque, como explica Mark Koba en un artículo de CNBC, "los dividendos de acciones preferentes se tratan como un gasto para los fines de la creación de tasas", lo que les permite pasar el costo del dividendo completo a sus clientes.