¿Qué factores se utilizan para determinar si el método de contabilidad de la equidad es apropiado?

El método de participación representa la propiedad parcial de una compañía sobre otra cuando el inversionista puede influir pero no dictar la política a la participada. Por lo tanto, el nivel de control del inversor de una participada determina si se debe utilizar el método de participación. Si el inversionista tiene poca influencia, en su lugar utiliza el método del costo. Por el contrario, si el inversionista tiene una participación mayoritaria, la participada es una subsidiaria y la contabilidad procede como una consolidación.

El método de la equidad

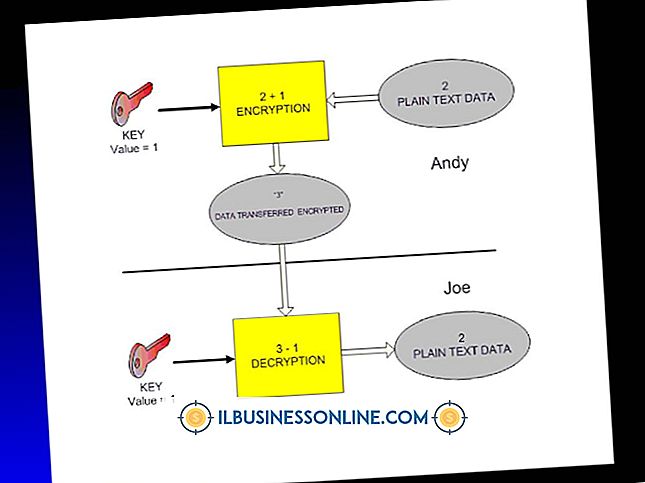

Una corporación inicialmente registra la inversión en acciones de otra compañía como un activo no corriente con un valor igual al costo de compra. Cada vez que la participada emite un informe de ganancias, el inversionista actualiza el valor en libros del activo por su parte de los ingresos. Por ejemplo, si el inversionista posee el 30 por ciento de las acciones con derecho a voto de una corporación que anuncia $ 1 millón en ingresos netos, el inversionista aumenta, o adeuda, el activo por $ 300, 000. Las pérdidas resultan en una reducción, o crédito, a la cuenta del activo. El inversor trata los dividendos de la participada no como un ingreso sino como un rendimiento del capital y acredita el valor en libros del activo por el monto de pago. El inversor también debe reflejar en sus propios libros su parte del "otro ingreso integral" de la participada, que se deriva de las ganancias y pérdidas en partidas como pensiones, tasas de moneda extranjera y ventas de valores.

Porcentaje de propiedad

De acuerdo con los principios contables generalmente aceptados en los EE. UU., Un inversionista con una participación del 20 al 50 por ciento en las acciones con derecho a voto de una compañía tiene una influencia sustancial en la participada y utiliza el método de contabilidad de la equidad. Sin embargo, el Consejo de Normas de Contabilidad Financiera interpreta esta regla de manera flexible. La Interpretación No. 35 establece que las empresas pueden superar la presunción de influencia sustancial en base a los hechos particulares del caso. Por lo tanto, una compañía podría ser capaz de refutar la reclamación de influencia incluso si posee entre el 20 y el 50 por ciento de las acciones de la participada. A la inversa, un inversor podría demostrar una influencia sustancial con menos del 20 por ciento de propiedad.

Factores que apoyan el método de equidad

Una compañía puede calificar para el método de participación con menos del 20 por ciento de participación en una participada si puede mostrar evidencia de influencia. El reclamo de influencia se respalda al tener representación en el consejo de administración de la participada, participar en la elaboración de políticas, realizar transacciones con la participada, intercambiar personal con la participada, mostrar una dependencia técnica entre el inversor y la participada y tener un gran porcentaje de propiedad en comparación con el Lo que está en juego de otros inversores.

Factores que refutan el método de equidad

Incluso con una participación en la propiedad del 20 por ciento o más, un inversionista minoritario puede presentar factores que refuten la influencia necesaria para usar el método de participación. Tales factores incluyen una junta directiva participada hostil, demandas y quejas presentadas contra el inversor por la participada, el acuerdo del inversionista para entregar los derechos de los accionistas, un propietario mayoritario que ignora las sugerencias del inversionista, la incapacidad de asegurar la información necesaria para usar el método de participación y Falta de representación en la junta de participada.

Método de costo

Si un inversionista no tiene el control suficiente para utilizar el método de participación, debe recurrir al método de costo de la contabilidad. Bajo el método del costo, el inversionista registra el costo de compra de la inversión como un valor disponible para la venta. Sin embargo, el inversor no actualiza el valor en libros del activo cuando la participada anuncia ganancias e incluye los dividendos de la participada como ingresos. Si el inversionista determina que el valor razonable de la participada se ha deteriorado permanentemente, debe anotar el valor en libros del activo y reconocer una pérdida. Si un inversionista compra acciones adicionales de una participada, podría encontrar apropiado convertir del método del costo al método contable de capital.